新VAT法48/2024/QH15によるEPEへの影響(2025年7月1日施行)

- 2025.06.13

- コラム

- CastGlobal

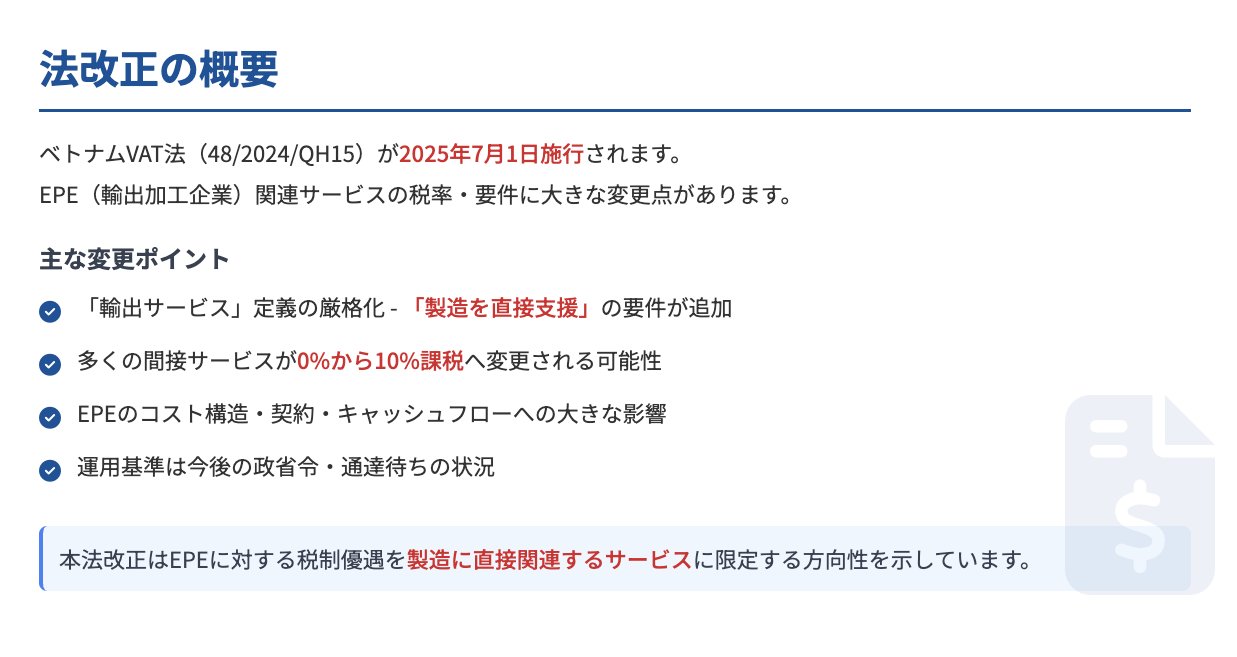

1.改正の背景と概要

2024年11月に成立した改正VAT法は、輸出指向型経済における“ゼロ税率”の範囲を再定義し、「輸出製造を直接支援するか否か」を新たな判定軸として導入しました。これにより、EPE(輸出加工企業)向けサービスの多くが 0 % 適用外となる可能性があります。

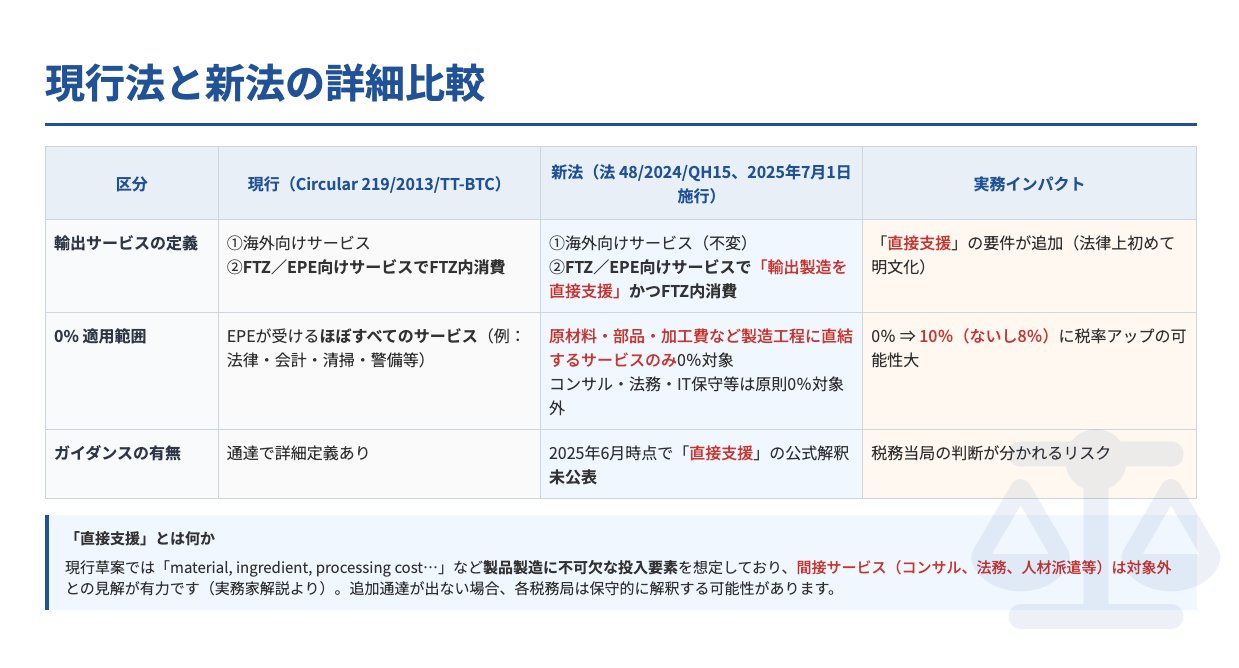

2.主要改正ポイント(旧規定との比較)

| 項目 | 現行:Circular 219/2013/TT-BTC | 改正法:VAT法2024 | 実務的意味合い |

|---|---|---|---|

| 0 %対象となる輸出サービス | FTZ/EPE向けでFTZ内消費なら包括的に0 % | FTZ/EPE向けで「輸出製造を直接支援」かつFTZ内消費のみ0 % | 法律・会計・IT等の間接サービスは0 %外になる公算大 |

旧規定の定義は「海外又はFTZ内消費なら0 %」と広範でしたが、新法では“直接支援(phục vụ trực tiếp cho sản xuất xuất khẩu)”との文言が追加され、原材料・部品・加工費など製造工程と一体不可分な費用に限定されています。

3.サービス区分と想定税率シナリオ

| サービス例 | 「輸出製造を直接支援」該当性 | 2025/7/1以降の税率見込み |

|---|---|---|

| 原材料供給、製造委託費 | ◎ | 0 % |

| 設備保守、産業廃棄物処理 | △(判定次第) | 0 % or 10 % |

| 法務・会計・コンサル・IT保守 | ✕ | 10 %(暫定8 %適用終了後) |

※実務では税務局の見解が分かれる可能性が高く、重要度の高い項目については事前照会(Official Letter)取得が推奨されます。

4.EPE全体に及ぶ主な影響

- コスト増加

間接サービスに対し10 %VATが課税されると、EPEの年間外注費が平均5〜8 %上昇する試算もあります(当事務所試算)。 - キャッシュフロー圧迫

VAT還付対象か否かの指針が未公表のため、支払時に一時負担が発生し資金繰りがタイトになります。 - 契約・ERP改修

税率変更条項とシステム自動計算式の更新が必須です。 - コンプライアンスリスク

税率判断を誤ると追徴・延滞利息のほか、0 %適用分の還付取消しリスクがあります。

5.推奨アクション(チェックリスト)

| 時期 | 具体的ステップ |

|---|---|

| 即時 | ①利用中サービスの直接/間接区分リスト作成②サプライヤーと税率負担条項を再交渉 |

| Q3-2025 | ③所轄税務局へ事前照会を提出④ERP・請求書フォーマットの新税率テスト |

| 施行後 | ⑤各仕入VATの別建て管理と還付可否判定⑥月次で税負担シミュレーションを実施し、価格転嫁の要否を検討 |

6.今後の見通し

財務省通達で「直接支援」の詳細定義や還付手続きが示される見込みですが、2025年6月時点で未公布です。追加ガイダンスが出るまでの間は、保守的適用(=10 %課税)を選択し、後日返還・還付を申請する方法がリスクを抑えます。

今後の運用についてはまだ実務を待つ必要がありますが、直近の対応としてVAT課税項目が増える可能性が高いため、各社の対応を検討される必要があります。